Nearshoring: la oportunidad de crecimiento en México

El nearshoring es la relocalización de empresas hacia un país cercano a donde desean exportar. Las economías receptoras de nearshoring se ven beneficiadas en el corto plazo con inversión extranjera directa y creación de empleo. En el largo plazo, el beneficio del nearshoring es evidente en: aumento de inversión fija, productividad, alzas en sueldos, incremento en el nivel de escolaridad, crecimiento de las exportaciones, aumento del consumo y apreciación de la divisa.

Además, con las políticas económicas adecuadas, las economías migran de ser “maquiladoras” a producción de alto valor agregado que aumenta la creación del trabajo calificado, disminuye la informalidad y da la posibilidad de recortar la brecha de desigualdad en ingreso.

Los momentos de mayor impulso

Podría decirse que son cuatro los momentos en donde se ha impulsado al nearshoring en México:

1) La entrada en vigor del TLCAN

2) El inicio de la guerra comercial entre China y Estados Unidos bajo la administración de Trump

3) La ratificación de aranceles y continuidad de guerra comercial entre Estados Unidos y China bajo la administración de Joe Biden

4) La pandemia, con alza en costos logísticos y en tiempos de entrega.

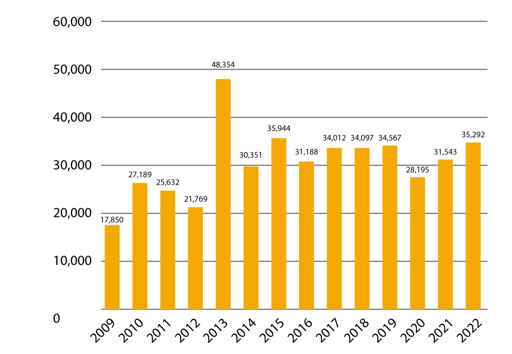

En sentido estricto, la oportunidad del nearshoring se abrió para México con la entrada en vigor del Tratado Comercial con América del Norte (TLCAN) el 1 de enero de 1994. Desde esa fecha hasta el 2022, las exportaciones de México han crecido a una tasa promedio anual de 8.98% y representan, al último dato disponible, 40% del PIB de México. Como resultado directo del TLCAN y del nearshoring, las exportaciones manufactureras han crecido 9.17% promedio anual desde 1994 y la inversión extranjera directa alcanzó un máximo histórico de 48.3 mil millones de dólares en 2013.

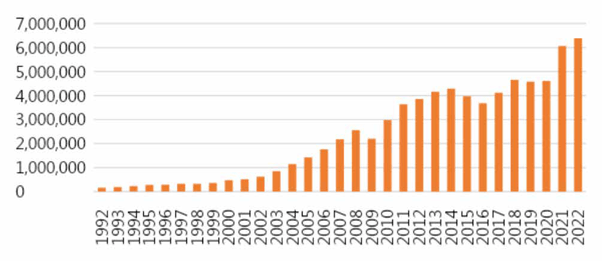

El comercio no solo creció para México. China entró a la Organización Mundial de Comercio (OMC) en el 2001 y con esto sus exportaciones subieron de manera significativa al tener bajos costos de mano de obra, infraestructura que facilitaba el transporte y depreciación continua del yuan como incentivo en precio (Figura 1).

Figura 1. Comercio total de China. Millones de dólares.

Este incremento en las exportaciones chinas propició un elevado déficit comercial para Estados Unidos. A pesar de esto, parecía que todo iba bien hasta que llegó Donald Trump al mapa político. Trump recordaba la gran época de la manufactura para Estados Unidos y amenazó con salirse de la OMC y del TLCAN. Su lema “Make American Great Again (MAGA)” se apoyaba en parte en el crecimiento del empleo de la manufactura. Al ver que Estados Unidos no podría aislarse del mundo, eligió implícitamente como aliado a México al firmar el TMEC en 2018, mientras que inició una guerra comercial con China, teniendo su punto más álgido la designación de China como país manipulador de divisas (Figura 2).

Figura 2. Línea del Tiempo de la Guerra Comercial entre EE.UU. y China.

En teoría, la guerra comercial entre Estados Unidos y China daría a México un renovado impulso al nearshoring. Sin embargo, no hubo un efecto importante para México en 2018 y 2019, pues las empresas toman sus decisiones de inversión fija en un horizonte de largo plazo (15 años o más) y se creía que al terminar el mandato de Trump se acabaría la guerra comercial. Además, en 2018 se generó incertidumbre en México con la cancelación de construcción del nuevo aeropuerto de la Ciudad de México. Al inicio del 2020, la incertidumbre sobre México había disminuido, pero también las tensiones entre China y Estados Unidos al firmar el acuerdo comercial fase 1. Las empresas que podrían haber salido de China decidieron quedarse ante lo que parecía ser un nuevo escenario prometedor de comercio. Dos meses más tarde llegaría la pandemia.

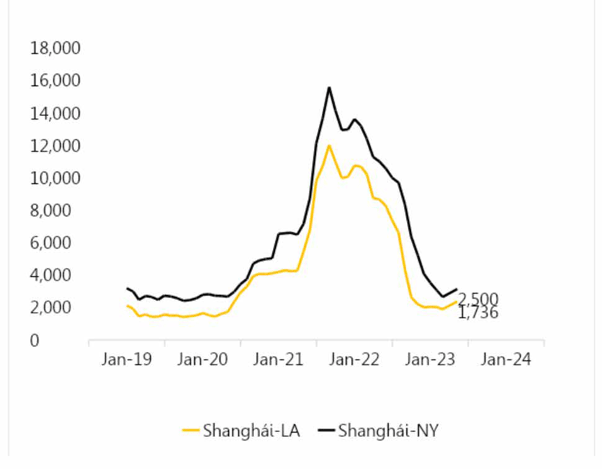

En noviembre del 2020, Joe Biden ganó la presidencia de Estados Unidos. Con esto se esperaba la eliminación de los aranceles impuestos a los productos de China. Bajo un estilo diferente sin tanto alarde, pero con los mismos aranceles, la guerra comercial entre Estados Unidos y China continuó en 2021 a la par de un incremento significativo en los costos de fletes marítimos de las rutas de China hacia Estados Unidos (Figura 3).

Figura 3. Precios de fletes marítimos, rutas desde China a Estados Unidos (contenedores 40 pies, dólares).

En 2021, los fletes marítimos entre China y Estados Unidos alcanzaron un alza de 400%, mientras que los tiempos de entrega se alargaron de manera importante dando un impulso relevante al nearshoring en México.

Los factores y datos relevantes

Una empresa que busca producir desde un país extranjero desea tener estabilidad en los tiempos de entrega y en los costos logísticos, fiscales y laborales, así como certidumbre en el estado de derecho y en la política económica interna. Para México, compartir frontera con Estados Unidos brinda estabilidad en tiempos de entrega y costos logísticos. Por su parte, el TMEC brinda certeza jurídica.

En 2022, México recibió 35,291.6 millones de dólares en inversión extranjera directa, representando un alza de 11.88% respecto al 2021 (Figura 4). Al quitar los flujos extraordinarios de la fusión de Televisa y Univisión resulta en una inversión extranjera directa de 28,415.6 millones de dólares, que reflejan una caída de 9.2% respecto al 2021. Con estas cifras podría pensarse que no ha habido un beneficio observable por nearshoring. Sin embargo, al interior de la inversión extranjera directa destaca que las nuevas inversiones crecieron 25%, pero también hubo desinversión por aproximadamente 12 mil millones de dólares. Dado que la inversión extranjera directa es un flujo neto de las entradas menos las salidas, sin la desinversión, el flujo total de inversión extranjera directa podría haber alcanzado en 2022 al menos 48 mil millones de dólares, dando una buena posibilidad de nuevos máximos históricos en el corto plazo.

Figura 4. Inversión Extranjera Directa (millones de dólares).

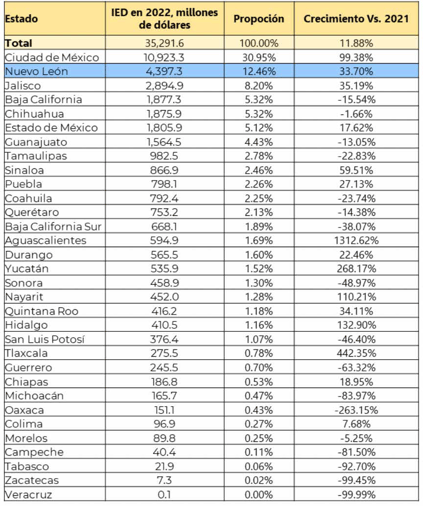

Eliminando los flujos extraordinarios de inversión extranjera directa por la reestructura de Aeroméxico y la fusión de Televisa y Univisión, destaca que los estados más beneficiados en recepción de inversión extranjera directa debido al nearshoring en 2022 fueron Nuevo León y Jalisco con flujos de 4,397.3 y 2,849.9 millones de dólares, con crecimientos de 33 y 35% (Figura 5).

Para el 2023 se estima que la inversión extranjera directa que llega a México alcanzará flujos por aproximadamente 32 mil millones de dólares, con una caída de 8.5% respecto al total recibido en 2022 y un alza de 12% anual, sin contemplar los flujos extraordinarios del 2022. Estos flujos de inversión extranjera directa contemplan la salida de 6 mil millones de dólares por la venta de Iberdrola, los cuales es posible que no se registren en un mismo trimestre pues dependerá de cómo y cuándo sean pagados, así como la utilización de los mismos, pues en el caso que Iberdrola decida invertirlos en México en otro proyecto se daría la salida de inversión extranjera directa, que sería compensada con una nueva entrada.

Figura 5. Inversión extranjera directa por estado. Fuente: Secretaría de Economía.

Exportaciones

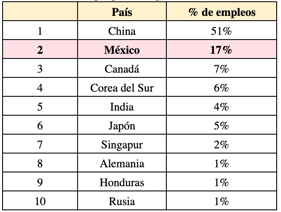

Otro punto relevante en el nearshoring es el monto y tipo de exportaciones. De acuerdo a los datos publicados por Estados Unidos, en el acumulado del año (hasta febrero 2023), el déficit comercial con China representó el 44% del déficit comercial total de Estados Unidos, mientras que el déficit con México el 20.8% y con Vietnam el 16%. Los principales socios comerciales de Estados Unidos son: México con 15.4%, Canadá con 15.0%, China con 11.6%, Alemania con 4.7% y Japón con 4.3%. Estos cinco países abarcan el 51% del comercio total de Estados Unidos.

Dentro de los principales socios, México es el que más ha aumentado su comercio con Estados Unidos desde febrero de 2022 hasta febrero de 2023 con un aumento del 0.9%, seguido de Alemania con 0.8% y Canadá con 0.5%. Al principio del 2022, China, México y Canadá eran los principales socios comerciales de Estados Unidos con el 14.5% del comercio total cada uno. Sin embargo, para febrero de 2023, la proporción para China había disminuido en 2.9 puntos porcentuales, ubicándose en 11.6%. Esta disminución es principalmente por las compras que realiza Estados Unidos, ya que han caído en 23.5% desde febrero de 2022 hasta la fecha, a pesar de que el costo de seguros y fletes de la mercancía que llega desde China ha ido disminuyendo. Cabe destacar que el dólar estadounidense se ha apreciado 8% frente al yuan (tomando en cuenta el tipo de cambio promedio en los primeros dos meses del 2022 y el promedio en los primeros dos meses del 2023), por lo que el tipo de cambio no ha sido un factor relevante para que las compras de Estados Unidos a China disminuyeran.

Figura 7. Exportaciones de China por capítulo.

Figura 8. Exportaciones de México por capítulo.

Diferentes países asiáticos han aprovechado las tensiones políticas entre Estados Unidos y China para obtener una mayor cuota de mercado como es el caso con Vietnam, Taiwán e India, por lo que la disminución de la participación de mercado de China en Estados Unidos se debe principalmente por la competencia en Asia y la guerra comercial entre ambos países.

Por otro lado, las compras que Estados Unidos realiza a México han aumentado 10.5% desde febrero 2022 (acumulado), a pesar de que el dólar estadounidense se ha depreciado 9.6% frente al peso mexicano. Esto quiere decir que el aumento de las compras a México está relacionado principalmente con el nearshoring, lo que ha incrementado la cuota de mercado de México, que anteriormente era de China.

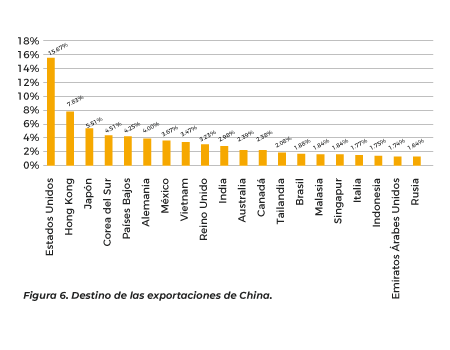

A pesar de la caída en la participación de mercado en el comercio internacional de China, el 15.67% de las exportaciones de China tienen como destino Estados Unidos, seguidas muy por debajo por las exportaciones a Hong Kong con 7.83%.

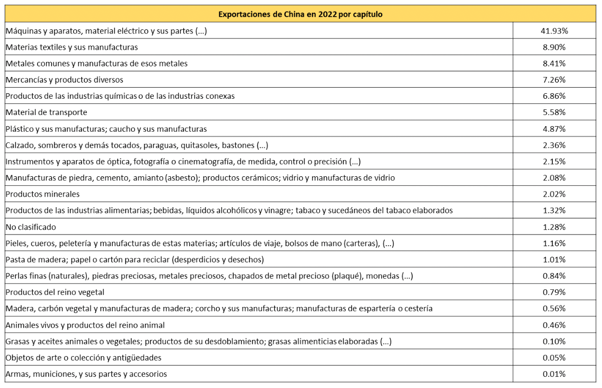

Al interior, las exportaciones chinas están muy concentradas en máquinas y aparatos, material eléctrico y sus partes con el 40% del total, con las que México compite directamente pues también es el capítulo con mayores exportaciones en México (Figuras 7 y 8).

Riesgos para la llegada de nearshoring a México

Entre los principales riesgos que enfrentan las empresas que deciden relocalizar sus plantas en México están los incrementos en costos laborales, la alta inflación, la incertidumbre en la política económica interna, la inseguridad pública, la volatilidad en el tipo de cambio, disputas comerciales e imposición de aranceles.

Figura 9. Reshoring de empleos de empresas de EE.UU. según país de origen, del 2010 al 2022. Fuente: Reshoring Initiative 2022 Data Report

En México, los costos laborales han subido de manera significativa mostrando los salarios nominales contractuales alzas por encima de 8% por cuatro meses consecutivos. Además, en la encuesta que realiza el Banco de México a especialistas del sector privado destaca que la gobernanza aparece en primer lugar como freno de la economía, con la inseguridad pública en primer lugar durante nueve meses al hilo y la falta de estado de derecho tomando relevancia en los últimos meses. Al interior de la gobernanza, la incertidumbre sobre la política económica interna es un factor relevante también, pues las empresas podrían enfrentar alzas en costos derivadas de reformas.

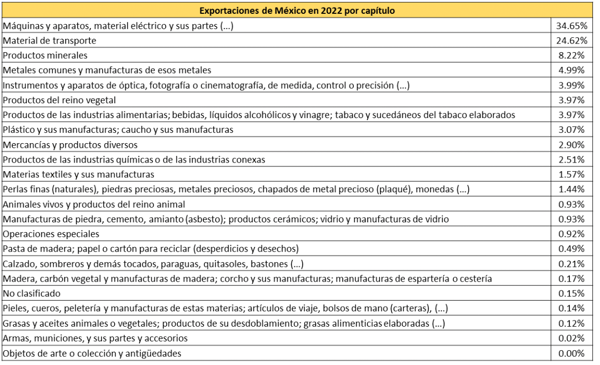

También es importante tener en cuenta que, en esta cuestión de nearshoring, México no solo compite con China u otras economías de Asia y América Latina en la atracción de inversiones manufactureras de empresas estadounidenses, sino también compite con el mismo Estados Unidos. Más allá del nearshoring, también se ha observado el reshoring, con empresas estadounidenses regresando a su país. La organización estadounidense “Reshoring Initiative” estima que del total de empleos que regresaron a Estados Unidos como “reshoring” en el periodo 2010-2022, el 17% fueron de México, siendo solamente superado por China (Figura 9).

Beneficios por nearshoring

Si México sentara las bases para aprovechar al máximo la oportunidad del nearshoring, la inversión extranjera directa alcanzaría flujos anuales entre 55 y 60 mil millones de dólares durante los siguientes 3 a 5 años, brindando la oportunidad a que las exportaciones no petroleras se duplicaran en 8 años. Con esto, el PIB de México crecería alrededor de 3.5% anual, habría mayor creación de empleo formal, la tasa de informalidad bajaría de 50% y el tipo de cambio bajaría y se estabilizaría alrededor de 16 pesos por dólar.

Para que México aproveche la oportunidad del nearshoring se deben dar tres condiciones:

- Gobernanza que genere certidumbre: estado de derecho, baja inseguridad pública y políticas económicas internas que generen buen ambiente de negocios.

- Paquetes de estímulos fiscales orientados al recibimiento de nearshoring.

- Búsqueda activa de inversiones extranjeras que desean relocalizar su producción: promoción de México en el exterior como destino atractivo de inversión fija.

El nearshoring es importante para México ya que la recuperación fue lenta, alcanzando el PIB el nivel máximo de 2018 hasta el primer trimestre de 2023. Dentro de las 45 economías más grandes del mundo, México ocupa la posición 37 en términos de recuperación.

Además, la inversión fija bruta muestra un rezago de 4% respecto al nivel histórico alcanzado en diciembre de 2017. Esto a pesar de la entrada de inversión extranjera directa, lo que sitúa a la inversión fija de origen nacional en un peor desempeño. Los sectores con mayor potencial de nearshoring en México son: 1) automotriz y autopartes, 2) equipo de computación, comunicación medición y otros componentes electrónicos, 3) enseres domésticos y 4) alimentos.

Los sectores aeroespacial y biotecnología también tienen potencial de crecimiento, pero aún tienen proporciones bajas respecto al total de las exportaciones de México y las empresas extranjeras típicamente buscan lugares en donde el sector se haya asentado, pues implica que existen clusters que les facilita encontrar proveedores y trabajo necesario para su industria.

Así, el nearshoring representa para México la oportunidad de crecimiento económico y estabilidad para el largo plazo, mientras que para otras economías es solo otra fuente más de crecimiento.

Ante este panorama, en Banco BASE ofrecemos soluciones que atienden a las necesidades financieras de las empresas extranjeras que están considerando llegar a México así como para las empresas mexicanas que participan del comercio exterior, facilitando un soft landing a su llegada. Las compañías internacionales pueden apoyarse en BASE para contar con agilidad y liquidez para sus operaciones cambiarias, así como instrumentos de cobertura para mitigar el riesgo por la variación del tipo de cambio y un servicio con atención personalizada y en su idioma.

¿Te interesa conocer nuestras soluciones? Deja tus datos aquí y nuestros especialistas se pondrán en contacto contigo.

Artículos relacionados